El Consejo de Ministros ha aprobado un Real Decreto Ley, RDL 34/2020, de 17 de noviembre, de medidas urgentes para apoyar la liquidez y la solvencia de empresas y trabajadores autónomos, con la adopción de nuevas medidas en los ámbitos financiero y concursal. El cual presenta modificaciones sobre el RDL 23/2020, de 23 de junio que aprobaba medidas en materia de energía y otros ámbitos para la reactivación económica.

De cara a adecuar los incentivos fiscales del sector de automoción a la regulación comunitaria, se publican las siguientes modificaciones dirigidas a cualquier proceso de la cadena de valor de la industria del automóvil.

- Incremento de la deducción en el Impuesto sobre Sociedades por actividades de innovación tecnológica, siendo éstas las actividades cuyo resultado sea un avance tecnológico en la obtención de nuevos procesos de producción en la cadena de valor de la industria de la automoción o mejoras sustanciales de los ya existentes.

En las pymes se incrementa 38 puntos porcentuales, alcanzando un 50%.

En las grandes empresas se incrementa 3 puntos porcentuales, alcanzando un 15% en el caso de proyectos en colaboración con pymes en los que ésta asumiera al menos el 30% de los gastos del proyecto.

Los proyectos deben de haberse iniciado a partir del 20 de junio de 2020.

Para acceder a esta deducción fiscal será necesario que la entidad haya obtenido un informe motivado sobre la calificación de la actividad como innovación tecnológica para lo que previamente se debe de disponer de la certificación emitida por una entidad acreditada por la Entidad Nacional de Acreditación (ENAC).

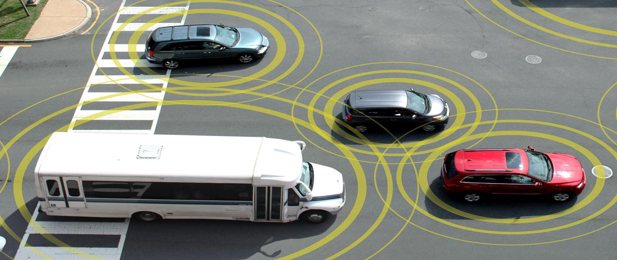

- Libertad de amortización en inversiones realizadas en la cadena de valor de movilidad eléctrica, sostenible o conectada

Estas inversiones deben de formar parte de uno de los siguientes objetivos:

- Sensorización y monitorización de la cadena productiva.

- Implantación de sistemas de fabricación basados en plataformas modulares.

- Implantación de sistemas de fabricación que reduzcan el impacto ambiental.

Su entrada en funcionamiento debe encontrarse entre el 2 de abril de 2020 y el 30 de junio de 2021, cumpliendo las siguientes condiciones:

- Mantenimiento de la plantilla media respecto a 2019 durante los 24 meses siguientes.

- Los inmuebles no pueden acogerse a esta libertad de amortización.

- La inversión máxima a beneficiarse de este régimen es de 500.000 €

Para acceder a este régimen es necesario solicitar un informe motivado que califique la inversión como apta en los 2 meses siguientes a la puesta en funcionamiento para lo que previamente se debe de disponer de la certificación emitida por una entidad acreditada por la Entidad Nacional de Acreditación (ENAC).

Las inversiones que hayan entrado en funcionamiento desde el 2 de abril hasta el 18 de noviembre de 2020, disponen de una ampliación de plazo hasta el 18 de enero de 2021.

Mayte Hernández

Directora Fiscalidad I+D+I en IPLUS|F